Finanzsanktionen gegen Russland einfach erklärt

- Als Reaktion auf die Invasion der Ukraine wurden beispiellose Finanzsanktionen gegen Russland verhängt.

- Im Fokus stehen dabei vier Bereiche: SWIFT, Korrespondenzbanken, russische Zentralbank-Reserven und ausländische Vermögenswerte russischer Oligarch*innen.

- Die verhängten Sanktionen wirken sich auf unterschiedliche Weise aus. Zum Teil gibt es strukturelle Schwachstellen, die ihrer Wirksamkeit entgegenstehen könnten.

Als Reaktion auf Putins Invasion in die Ukraine haben unter anderem die EU und die USA eine Reihe beispielloser Sanktionen verhängt. Viele davon zielen direkt auf den russischen Finanzsektor ab. Zwei elementare Bestandteile sind, dass einerseits einige große russische Banken vom internationalen Banken-Kommunikationssystem SWIFT ausgeschlossen und andererseits große Teile der Währungsreserven der russischen Zentralbank eingefroren wurden. Alles mit dem Ziel Russlands Geschäfte mit dem Westen zu erschweren und das russische Finanzsystem zu destabilisieren.

Um die Sanktionen besser nachvollziehen zu können, beleuchten wir hier kurz die zentralen Konzepte und die Wirkung der Sanktionen.

SWIFT

SWIFT ist ein Kommunikationsnetzwerk für Banken. Es soll einen sicheren und internationalen Austausch von Informationen zwischen Banken ermöglichen. Viele von Ihnen haben SWIFT vermutlich auch schon genutzt, nämlich, wenn Sie mal ins Ausland überwiesen haben. Dafür müssen Sie in der Regel den BIC angeben. BIC steht für Business-Identifier-Code und entspricht einem internationalen Standard, der von der Society for Worldwide Interbank Financial Telecommunication (SWIFT) verwaltet wird. Da die Organisation SWIFT ihren Sitz in Belgien hat, unterliegt sie EU-Recht und europäischen Sanktionen.

Bei SWIFT handelt es sich ausschließlich um ein System für den Informationsaustausch. Das heißt, durch SWIFT wird kein Geld bewegt, es wird nur kommuniziert, dass Geld überwiesen werden soll. Die tatsächliche Verrechnung der Zahlungen und die Überweisung läuft über sogenannte Korrespondenzbanken (siehe unten).

Was steht in den Sanktionen?

In der gemeinsamen Stellungnahme der EU-Kommission, Frankreichs, Deutschlands, Italiens, des Vereinigten Königreichs, Kanadas und der Vereinigten Staaten steht folgendes:

„Erstens werden wir dafür sorgen, dass ausgewählte russische Banken aus dem SWIFT-Nachrichtensystem ausgeschlossen werden. Dadurch wird sichergestellt, dass diese Banken vom internationalen Finanzsystem abgekoppelt werden und ihre Fähigkeit, global zu agieren, beeinträchtigt wird.“

Was bedeutet das?

Der Ausschluss aus dem SWIFT-System erschwert russischen Banken die Kommunikation mit internationalen Banken. Sie können nicht wie üblich elektronische Überweisungen vornehmen, sondern müssen diese auf anderem Wege kommunizieren. Das heißt, der Ausschluss sorgt nicht unmittelbar dafür, dass keine Überweisungen mehr getätigt werden können, aber erschwert den Prozess signifikant. Auch die Schweiz hat beschlossen, den SWIFT-Ausschluss umzusetzen.

Zum 02. März 2022 sind folgende Banken vom SWIFT System ausgeschlossen:

- VTB Bank

- Novikombank

- Otkritie

- Bank Rossiya

- Promsvyazbank

- Sovcombank

- VEB

Die Liste soll um weitere Banken ergänzt werden. Wichtig ist, dass die größten Banken Sberbank und Gazprombank nicht auf der Liste stehen. Dadurch kann weiterhin russisches Öl und Erdgas nach Europa verkauft werden.

Der Zahlungsverkehr innerhalb Russlands soll weiterhin möglich sein, da russische Banken untereinander ein eigenes Kommunikationssystem nutzen. Mit China gibt es ein im Aufbau befindliches separates System. Der Ausschluss betrifft aber die wichtigen Finanzmärkte der USA, der EU-Staaten sowie des Vereinigten Königreichs.

Korrespondenzbanken

Da nicht jede deutsche Bank auch eine Filiale im Ausland hat, gibt es dafür Korrespondenzbanken. Denn während die Banken international über SWIFT kommunizieren können, brauchen sie trotzdem jemanden, der ihre Aufträge ausführt. Die Korrespondenzbanken sind praktisch wie eine Partnerbank im Ausland.

Wenn zum Beispiel ein deutscher Autobauer und Kunde der Deutschen Bank von einem Schweizer Zulieferer Autositze importieren möchte, dann wird ein Teil des Überweisungsvorgangs in der Regel über die Credit Suisse, die Korrespondenzbank der Deutschen Bank, abgewickelt. Andersherum nutzt die Credit Suisse die Deutsche Bank als Korrespondenzbank für Deutschland.

Korrespondenzbanken spielen vor allem dann eine wichtige Rolle, wenn es um Überweisungen in Fremdwährungen geht. Ohne eine Korrespondenzbank oder eigene Filiale im Zielland ist es für Banken fast unmöglich, dort Finanztransaktionen zu tätigen.

Schon am 24. Februar 2022 hatten die USA die Sberbank und VTB Bank vom Korrespondenzbanksystem in den USA ausgeschlossen. Konkret heißt das, US-amerikanische Banken und solche, die in den USA Geschäfte betreiben wollen, dürfen keine Transaktionen mehr mit der Sberbank und VTB Bank ausführen. Im Zuge der beschlossenen Maßnahmen ist die europäische Tochter der Sberbank zahlungsunfähig geworden.

Russische Zentralbank-Reserven

Weiter steht in den am 27. Februar 2022 beschlossenen Sanktionen:

„Zweitens werden wir restriktive Maßnahmen verhängen, mit denen die russische Zentralbank daran gehindert wird, ihre Währungsreserven in einer Weise einzusetzen, die die Auswirkungen unserer Sanktionen untergräbt.“

Was sind Zentralbankreserven?

Zentralbanken können von ihrer eigenen Währung so viel erschaffen, wie sie möchten. In der globalisierten Welt werden aber häufig auch fremde Währungen gebraucht, um Importe aus dem Ausland zu finanzieren. Währungsreserven dienen vor allem der Stabilisierung des Wechselkurses. Sinkt die globale Nachfrage nach Rubel, kann die russische Zentralbank ihre Fremdwährungsreserven zum Beispiel in Euro verkaufen und dafür auf dem internationalen Markt Rubel kaufen. Dadurch stabilisiert sie die Nachfrage nach Rubel und damit den Wechselkurs.

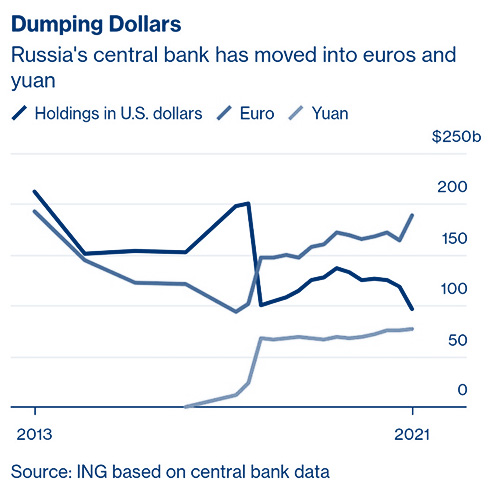

Ein stabiler Wechselkurs ist wichtig für Banken sowie für Firmen, die Geschäfte in anderen Währungen tätigen, aber auch für Menschen, die in fremder Währung Kredite aufgenommen haben. Die russische Zentralbank hat insbesondere seit dem Krimkrieg 2014 begonnen, ihre Fremdwährungsreserven aufzustocken (siehe Abbildung).

Währungsreserven können in unterschiedlicher Form gehalten werden. Entweder in Form von Bargeld, Bankeinlagen oder in Form von Staatsanleihen. Bargeld und Bankeinlagen liegen in der Regel bei anderen Zentralbanken, dem Internationalen Währungsfonds oder der Bank für Internationalen Zahlungsausgleich. Die Staatsanleihen liegen bei Korrespondenzbanken (siehe Erklärung oben) im jeweiligen Währungssystem. So liegen deutsche Staatsanleihen der russischen Zentralbank vermutlich bei deutschen Großbanken wie der Deutschen Bank oder Commerzbank. Informationen über die genaue Verteilung der Reserven sind nicht mehr auf der Webseite der russischen Zentralbank zu finden, aber es existieren Screenshots vom Januar 2022.

Ein Blick auf die Bilanz der russischen Zentralbank zeigt, dass sie in den letzten Jahren weniger Reserven in Dollar und mehr in Euro und dem chinesischen Yuan hält. Hier scheint Russland sich der Abhängigkeit gegenüber der USA bewusst geworden zu sein und strategisch umgeschichtet zu haben. Insgesamt hat die russische Zentralbank aufgrund ihrer zahlreichen Exporte (Öl/Gas) Reserven in Höhe von umgerechnet 630 Milliarden USD (Stand Januar 2022) angesammelt.

Was bedeuten die Sanktionen?

Durch die aktuellen Sanktionen der USA, EU, Kanada und Großbritannien wird die russische Zentralbank vom Handel mit den jeweiligen Währungsreserven ausgeschlossen. Genauer gesagt wird den Banken inklusive der Deutschen Bundesbank, die Währungsreserven der russischen Zentralbank verwalten, verboten, Transaktionen im Auftrag der Zentralbank durchzuführen. Die Reserven verbleiben also bei den privaten Banken und können nicht eingesetzt werden. Das heißt, die russische Zentralbank kann ihre Reserven nicht mehr gegen Rubel eintauschen, um den Kurs zu stabilisieren. Die Maßnahme wird von vielen Expert*innen als besonders drastisch eingeschätzt.

Auch die japanische Zentralbank und die Bank für Internationalen Zahlungsausgleich haben die Sanktionen übernommen. Schätzungen zufolge könnten Dollar, Euro, Sterling und Yen bis zu 60 Prozent der russischen Währungsreserven ausmachen und würden dadurch aktuell nutzlos für die russische Zentralbank.

Die Wirksamkeit der Sanktion ließ sich bereits unmittelbar in der Nacht auf Montag, den 28 Februar 2022, beobachten, als der Rubelkurs zwischenzeitlich fast 42 Prozent verlor. Die russische Zentralbank hob daraufhin unmittelbar ihren Leitzins von 9,5 Prozent auf 20 Prozent an, um der drastischen Abwertung des Rubels entgegenzuwirken. Allerdings bringt eine drastische Erhöhung des Leitzinses eklatante Folgen für die russische Wirtschaft insbesondere den Finanzsektor mit sich, da die hohen Zinsen Kredite verteuern und die wirtschaftliche Konjunktur bremsen.

Ein weiterer Mechanismus, mit dem Russland versucht, die Folgen der Sanktionen abzufedern, funktioniert wie folgt: Da der Verkauf von russischem Gas und Öl weiterhin möglich ist und dieser in der Regel in Fremdwährung getätigt wird, häufen russische Unternehmen aktuell weiter Fremdwährungen an. Medienberichten zufolge müssen die Unternehmen auf Anweisung der russischen Regierung 80 Prozent der Fremdwährung direkt wieder verkaufen, um den Wechselkurs des Rubels zu stabilisieren. Denn je schwächer der Rubel, desto teurer kommen Russland seine Importe zu stehen. Das wird die ohnehin hohe Inflation (9,15 Prozent im Februar 2022) in Russland weiter anheizen, Menschen geben bereits in Panikkäufen ihr Geld für werthaltige Waren wie Elektronik- und Haushaltsgeräte aus.

Einfrieren der Konten von Oligarch*en

Ein weiterer Aspekt des Sanktionsprogramms der EU-Länder, der USA und weiteren Staaten, betrifft das Vermögen von russischen Oligarch*innen. Schätzungen zufolge halten die oberen 20.000 russischen Multimillionär*innen zwischen 50 und 75 Prozent ihres Vermögens in westlichen Ländern. Dieses Vermögen haben westliche Staaten nun eingefroren und gegen mehr als 780 Personen Sanktionen verhängt. Das bedeutet einerseits Restriktionen, wie zum Beispiel das Verbot zur Einreise und andererseits ein Ausschluss von vielen Finanzmärkten. Abgesehen vom Einfrieren der bestehenden Vermögen schließt das auch weitere aktive Handlungen an bestimmten Finanzmärkten mit ein.

Da viele Oligarch*innen auf das anonyme Netzwerk von Briefkastenfirmen und Schattenfinanzzentren zurückgreifen, wird sich erst zeigen, inwieweit Vermögen immer auch mit einer Einzelperson auf einer Sanktionsliste verknüpft werden kann.

Der Vorstoß von Boris Johnson in Großbritannien das jetzige Momentum zu nutzen und ein Immobilienregister einzuführen, zeigt, dass in bestimmten Bereichen erst noch Transparenz geschaffen werden muss. Es fehlt also an einigen Stellen noch an den Voraussetzungen, um die Sanktionen überhaupt umfassend umsetzen zu können.

Wichtige Begriffe aus der Bankenwelt erklärt

Die wiederkehrenden Turbulenzen auf den Finanzmärkten zeigen, wie wichtig eine öffentliche Diskussion um Bankenregulierung ist. Für Laien sind diese Diskussionen oft schwer verständlich, vor allem wegen der vielen verwendeten Fachausdrücke, die wir hier erklären.

Trennbankensystem einfach erklärt

Ein Trennbankensystem trennt das Kredit- und Einlagengeschäft der Geschäftsbanken institutionell von spekulativ agierenden Investmentbanken ab. Durch die Trennung der Geschäftsbereiche kann vermieden werden, dass Banken „too big to fail“ werden.

Banken und Schattenbanken

Banken und Schattenbanken sind zentrale Akteurinnen an den Finanzmärkten und erfüllen teils wichtige Aufgaben. Doch sie stellen auch eine große Gefahr für die Finanzstabilität dar.

Handlungsbedarf bei BlackRock und Co.

Vermögensverwalter*innen wie BlackRock haben enorme Macht, da sie unter anderem Haupteigentümer*innen fast aller börsennotierten Unternehmen sind und einen riesigen Datenpool kontrollieren. Systemrelevante Schattenbanken sind noch immer nicht konsequent reguliert.

Politisch steuern in Krisenzeiten

Systemische Krisen haben die politischen Entscheidungen der letzten Jahre geprägt. Die Wahrscheinlichkeit ist hoch, dass auch in den nächsten Jahren Politik in starkem Maße krisengetrieben sein wird. Warum wir diese künftig nutzen sollten, um Ursachen und Probleme tiefgreifend anzugehen.