Der Finanzsektor ist zu groß

Warum ein aufgeblähter Finanzsektor der europäischen Wirtschaft und Gesellschaft schadet

- Der Finanzsektor der Eurozone ist im Verhältnis zur Wirtschaftsleistung heute doppelt so groß wie vor 20 Jahren.

- Zeitgleich dient der Finanzsektor immer weniger Wirtschaft und Gesellschaft, sondern schöpft verstärkt Mehrwert ab, der anderswo geschaffen wurde.

- Zahlreiche Finanzunternehmen setzen illegale oder illegitime Strategien ein und produzieren dadurch Kosten für die Allgemeinheit.

Die Corona-Pandemie hat im März 2020 sowohl die Realwirtschaft als auch die Finanzmärkte in Europa schwer erschüttert. Die Aktienmärkte stürzten ab, die Arbeitslosigkeit schnellte in die Höhe und Regierungen schnürten Rettungspakete. Doch während sich die Finanzmärkte schnell erholten, ist die Situation für zahlreiche Unternehmen und Haushalte weit weniger rosig, in vielen Ländern gibt es weiter Kurzarbeit. Wie lässt sich diese Diskrepanz erklären?

Trotz Krisen wächst der Finanzmarkt

Um diese Frage zu beantworten, hat sich Finanzwende umfassend mit der Funktionsweise unseres Finanzsektors auseinandergesetzt.

Seit dem Beginn der Liberalisierungsära in den 1970ern wurden Finanzmärkte immer stärker dereguliert. In der Folge wurden Teile der Wirtschaft immer mehr der Logik des Finanzsektors unterworfen, was als Finanzialisierung beschrieben wird (Quelle: Krippner, G., 2005, Pages 173-208).

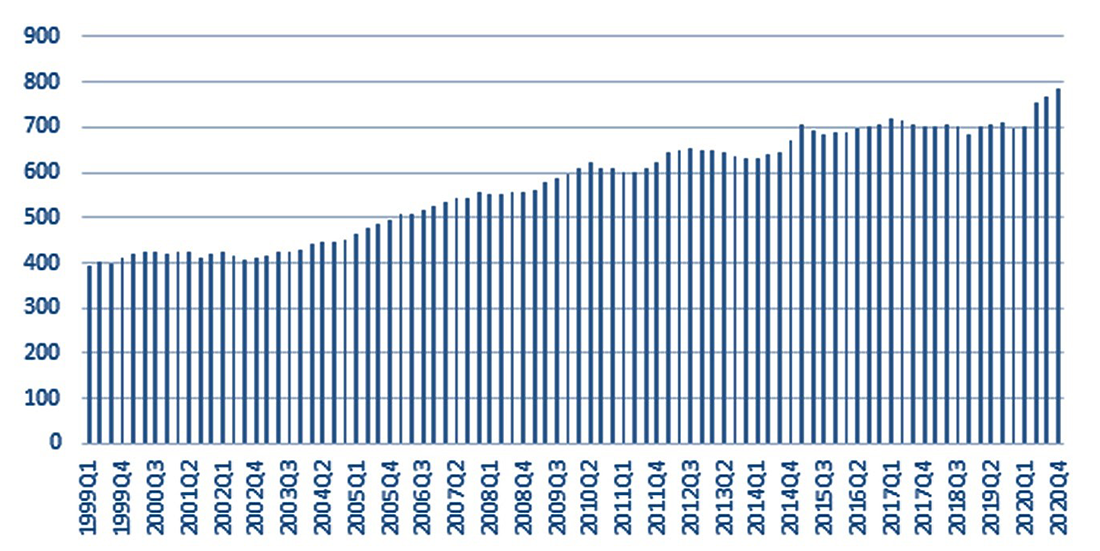

Die Deregulierung hatte zur Folge, dass die Finanzmärkte im Verhältnis zur Wirtschaftsleistung stärker gewachsen sind. So hat sich in den letzten 20 Jahren die Größe des Finanzsektors relativ zur Wirtschaftsleistung verdoppelt. Im Zuge der Corona-Krise kam es durch die Loslösung und Eigendynamik des Finanzsektors zu einer Ungleichzeitigkeit in der Erholung: Während Finanzmärkte schnell wieder das Vorkrisenniveau erreichten, haben viele Unternehmen und Haushalte mehr zu kämpfen.

Grafik: Finanzielle Vermögenswerte im Verhältnis zum BIP in der Eurozone

Quelle: Eurostat, Vermögensbilanzen, Gesamtbestand der finanziellen Vermögenswerte relativ zum BIP

Aufgeblähter Finanzmarkt ist problematisch

Mehr Finanzmarkt führt nicht automatisch zu mehr Wohlstand. Das bestätigen auch Studien des Internationalen Währungsfonds und weiterer internationaler Organisationen. Viele der Aktivitäten dieses aufgeblähten Finanzsektors sind tatsächlich weder gut für die Wirtschaft noch für die Gesellschaft. Dies belegen auch die Beispiele für die Eurozone aus unserer Studie.

Der Finanzsektor beschäftigt sich vor allem mit sich selbst

Viele Finanzgeschäfte finden ausschließlich innerhalb des Finanzsektors statt. Zwar beinhalten solche Geschäfte auch nützliche Aktivitäten wie den Einsatz von Derivaten zur Absicherung von Risiken. Größtenteils bieten sie der Gesellschaft jedoch keinen Nutzen und können sogar destabilisierend sein.

Die Selbstbeschäftigung der europäischen Banken wird deutlich, wenn wir ihre Kreditvergabe an Haushalte und Unternehmen im Verhältnis zur Gesamtbilanz anschauen. Im Jahr 2021 lag dieser Anteil bei nur 29,9 Prozent.[1] Das bedeutet, dass über 70 Prozent der Aktivitäten der Banken gar nicht auf die Kreditvergabe an Haushalte und die Realwirtschaft ausgerichtet sind. Dabei ist das doch die Hauptaufgabe von Banken.

Die Selbstbeschäftigung des Finanzmarkts sehen wir beispielsweise auch bei Derivaten und beim Handel von Wertpapieren im Millisekundenbereich (auch Hochfrequenzhandel genannt).

Abschöpfung von Mehrwert statt eigener Wertschöpfung

Durch die eingangs beschriebene Finanzialisierung hat sich der Finanzsektor von seiner ursprünglichen Rolle – der Ermöglichung wirtschaftlicher Aktivitäten durch Finanzdienstleistungen – wegbewegt. Er dient nunmehr oftmals dem Abschöpfen von Wohlstand aus der Wirtschaft.

Der Private-Equity-Sektor ist ein eindrucksvolles Beispiel dafür. Das Geschäftsmodell von Private-Equity-Unternehmen besteht darin, Unternehmen zu kaufen, sie umzustrukturieren und später mit Gewinn zu veräußern. Dabei setzen Private-Equity-Unternehmen eine Reihe von Finanzkonstrukten ein, um Gewinn aus dem erworbenen Unternehmen zu schlagen. Diese Finanztricks haben zum Beispiel im Pflegesektor drastische Folgen. Während die Pflegeunternehmen oft mit Schulden belastet werden, leiden die Qualität der Pflege und die Arbeitsbedingungen der Pflegenden.

Illegitime und illegale Finanzgeschäfte

Finanzakteur*innen sind auch im illegitimen bis illegalen Bereich aktiv. Einer der bekanntesten Fälle sind die als „CumCum“ oder „CumEx“ bezeichneten illegalen Geschäfte, die durch Finanzakteur*innen ermöglicht wurden. Durch diesen unerlaubten Griff in die Staatskasse haben Banken ihren reichen Klient*innen satte Gewinne auf Kosten der Steuerzahler*innen verschafft. Der deutsche Staat hat durch diese Geschäfte mindestens 38 Milliarden Euro verloren, weltweit wird der Verlust auf 150 Milliarden Euro geschätzt.

Den Finanzsektor schrumpfen für mehr Wohlstand

Das Ergebnis solcher schädlichen Finanzaktivitäten: Der Finanzsektor verschärft die Ungleichheit, sorgt für Instabilität sowie wiederkehrende Krisen und heizt mit seinen fossilen Investments sogar die Klimakrise an. Dies bedeutet: An vielen Stellen kostet der Finanzsektor uns Wohlstand. Dabei ist natürlich nicht der ganze Finanzsektor an sich schlecht. Wir brauchen Finanzmarktakteur*innen wie Banken, um unsere Wirtschaft mit Krediten zu versorgen.

Wenn der ganze Finanzsektor aber wieder stärker in den Dienst der Realwirtschaft und der Gesellschaft gestellt werden soll, sollte er strenger reguliert werden als heute. Angesichts der vielen illegalen, unproduktiven oder gar schädlichen Finanzmarkttransaktionen gibt es zahlreiche Ansatzpunkte. Eine stärkere Regulierung würde auch mit einer deutlichen Reduzierung der Finanzmärkte einhergehen.

Und es gibt längst Vorschläge zur Schrumpfung und Neuausrichtung des Finanzsektors, seien es strengere Kapitalanforderungen an Banken, ein Austrocknen von Steuerparadiesen oder ein Vertriebsverbot komplexer Produkte für Kleinanleger*innen. Ein Ausstieg aus vielen Finanzaktivitäten scheint also notwendig zu sein. Im Gegensatz zum Ausstieg bei den fossilen Brennstoffen sollte der Finanzsektor jedoch nicht komplett abgeschafft werden, sondern auf eine sinnvolle Größe schrumpfen.

Quellen

[1] ECB, Statistical Data Warehouse, Balance Sheet Items, Loans vis-a-vis Euros area NFC reported by MFI excluding ESCB in the Euro area, last accessed: 01.10.2021. The share fell from almost 33.5% in 2000 to 29.2% in 2021

Real- und Finanzwirtschaft

Die Entwicklung des Finanzsektors hat sich in großen Teilen von der realen Wirtschaft abgekoppelt. Dies zeigt sich an vielen Stellen. Finanzwende Recherche schaut genau hin, welche Auswirkungen der immer größere Einfluss der Finanzbranche hat.

Private-Equity-Beteiligungen an Arztpraxen in Deutschland

Im Rahmen einer neuen Studie hat sich Finanzwende Recherche angeschaut, wie sich Private-Equity-Beteiligungen auf Arztpraxen auswirken. Die Erkenntnis: Private Equity kann nicht nur die freie Arztwahl und die Qualität der medizinischen Versorgung gefährden, sondern auch die Versorgungssicherheit.

Private-Equity-Investor*innen in der Pflege

Im Rahmen einer Studie hat sich Finanzwende Recherche angeschaut, wie Private-Equity-Investor*innen im Pflegebereich agieren. Die Erkenntnis: Die Trickliste der Investor*innen ist lang – mit erheblichen Folgen für das deutsche Pflegesystem.

Die Finanzialisierung der Mikrokredite

Von einer guten Idee zum internationalen Finanzprodukt? Kommerzielle Interessen haben den Mikrokreditsektor erreicht und am rasant wachsenden Markt lässt sich ein zunehmendes Eindringen der Finanzmarktlogik beobachten.

Profit im Stadion: Fußball und Finanzialisierung

In Deutschland war es für Finanzinvestor*innen lange schwierig, in den Fußball einzusteigen. Das könnte sich nun ändern. Denn im Fußball tummeln sich immer häufiger Finanzinvestor*innen mit einem Fokus auf der Gewinnmaximierung. Langfristig zeigt der Einfluss des Finanzsektors im Fußball negative Auswirkungen.